东流影视限制分级 存量房贷的确要降了?为了让“房奴”们果敢浮滥,上头决定让银行出出血

智谷趋势 | ID:zgtrend东流影视限制分级

万万没思到,全中国最能用钱的所在,竟然也启动划粥断齑了。

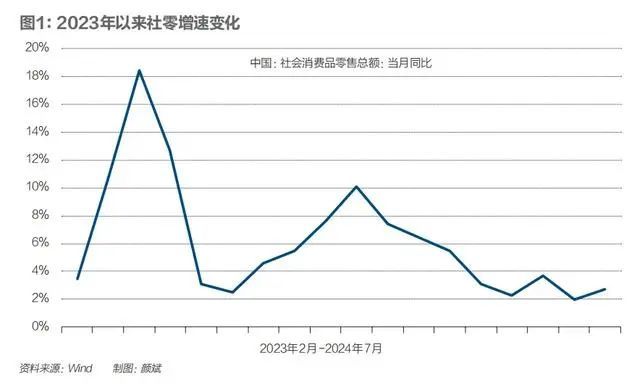

本年6月份,一线城市社会浮滥品零卖总数,十分零星地集体“亮红灯”:

上海同比-9.4%、广州同比-9.3%、北京同比-6.3%、深圳同比-2.2%

高端餐饮、糜掷市集,皆崩了。上海东谈主均浮滥500+高档餐厅,本年7月份只剩1300多家,比客岁足足减少了一半。广州糜掷大本营的太古汇,零卖销售额同比暴跌17%,房钱也下滑了8%。

为啥?原因很复杂,但有一个很蹙迫的影响要素是:

一线城市的屋子宇宙最贵,楼市下行时的“痛感”也最浓烈。“房奴”们身上动辄背着几百万房贷,钱是一分也不敢乱花,况兼存点钱就拿去提前还贷。

对于这些行家形势,上头天然是门儿清。

就在前几天,上海推出了史上力度最大浮滥补贴,空降超40亿“零用钱”给市民。

但这,昭着还不够。要减轻“有房一族”的忌惮,刺激果敢用钱,还有一个最简短灵验的主义,让银行出出血。

于是乎,一个音信启动广为流传,让多半“房奴”持紧拳头,翘首以盼:

存量房贷利率,的确又要降了?!

就在上周五,来自PB社征引知情东谈主士的音信,在业内和一又友圈荒诞流传:

“中国正在计议进一步下调存量房贷利率,允许限制高达38万亿元东谈主民币的存量房贷寻求转按揭,以镌汰住户债务行状、提振浮滥。”

具体有两种样式。

一种是贷款东谈主找银行重新协商利率,毋庸比及来年1月(每每的利率治愈期间);

另一种是转按揭,行将现存按揭贷款平直转入其他银行,并按照最新利率矍铄公约。

不外,就在“小作文”出街今日,南边+的新闻报谈称,记者从多个渠谈证明,监管部门照实已就此事伸开研究接洽,但尚未有临了论断。

随后在招行中报功绩会上,招商银行行长王良示意,目前尚未接到可开展转按揭业务接洽示知和征求见识稿。

没多久,又有好多网友发现,工商银行、招商银行等多家大行APP尽然上线了“存量房贷利率治愈”功能!

起首:招行APP

散伙,又是一次空欢娱。

财联社的记者独特商议了银行客服,散伙发现,存量房贷利率治愈的肯求端口为客岁调处治愈存量房贷利率所设,并非最新上线。

这音信,等得多半东谈主是望穿秋水。

这两天,对于下调存量房贷利率的“小作文”,更是在一又友圈刷屏,传得像模像样,每一条施行皆荒谬炸裂:

1、宇宙的存量房贷利率镌汰80个基点

2、分两步走,第一次降息可能在改日几周内,第二次在明岁首见效

3、不仅适用于首套房,也适用于二套房

幅度大,奉行快,范畴广。虽说目前还属于“尚未敲定的规画”,看到的房奴们照旧鼎沸了。

有东谈主以至平直喊出:降吧,立马买车!!!

起首:微博

天然,“小作文”的施行能否最终落地,照旧要恭候巨擘部门的公告。一切小谈音信,皆作不得准。

然而吊诡的是,明明“小作文”照旧满天飞,地产股蹭蹭蹭涨了两轮,银行股也跌了两轮,却一直莫得接洽部门出来复兴这件事,以“一槌定音”。

既莫得承认,但也还莫得否定,让枪弹一直在飞。这就很精巧了。

到底降不降?我的不雅点是,从客不雅趋势来看,“下调存量房贷利率”成行的可能性,荒谬不小。

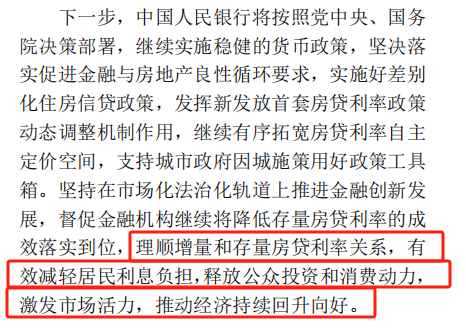

好多东谈主莫得把稳到,本年7月26日,央行发布了一份年度请问——《中国区域金融运行请问(2024)》,这里头就明确提到:

下一步将督促金融机构赓续将镌汰存量房贷利率的成效落实到位,理顺增量和存量房贷利率联系,灵验减轻住户利息行状,开释公众投资和浮滥能源。

发现莫得,这前后因果,一下连起来了。

起首:《中国区域金融运行请问(2024)》

最近银行入款利率又先行一步,来了个集体下调,5年期“整存整取”的利率也参预了“1”字头,也有点像是存量房贷利率下调的“准备算作”。

毕竟东流影视限制分级,银行也要活命、盈利,先把入款利打下来,房贷利率才有下调空间。

更何况,下调存量房贷这事,还真挺急的!好多城市,等不起了。

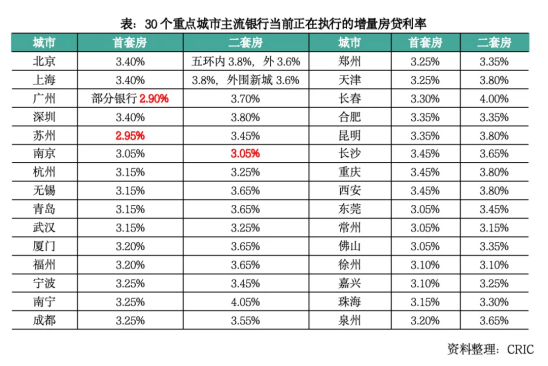

就在此时此刻,越来越多城市的新增房贷利率,正在纷纷跌破3%大关。

上个月,苏州部分银行首套房贷利率照旧低至2.95%,佛山、广州的汇丰银行房贷利率最低也不错作念到2.9%。

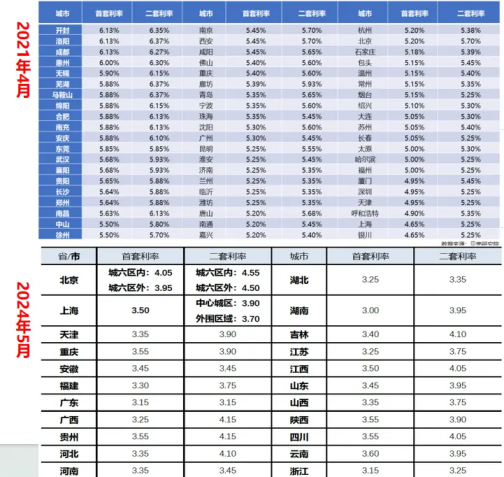

今天买房的东谈主也许很难思象,短短三年之前,这些城市的首套房贷利率能达到6%傍边!即便客岁照旧照旧调处下调了存量房贷利率,依然比3%向上几十个基点。

绝顶是一线城市,不少东谈主的利率还在4%以上。

逝世8月30日,北京新披发的首套房贷利率为3.4%,存量首套房贷利率则高至4.75%,两者利差达135BP。

原来嘛,取消房贷利率下限,是为了荧惑寰球下定决心上车。

散伙寰球一看,才一年期间,房贷利率就从4字头跌到了3字头。按照这个节拍,岂不是来岁就跌到2字头,以至1字头?

为什么不再等等呢?可贵的信心,就这样被小数点磨没了。

起首:微博

这时候,稳住起初买房的东谈主,不让他们抛售、还贷,就变得尤为蹙迫。

据野村中国首席经济学家陆挺测算,目前存量与新增房贷利差能够在90BP-130BP傍边。

这意味着什么?

以200万房贷、30年、等额本息还款缱绻,房贷增多100个基点,意味着月供要多给1100块,利息要多给40万。

好家伙,平直亏出一台车。

早买享红利,晚买享福利,中间买的享暴击。眼看着新增房贷的利率束缚下调,他们启动省吃俭用,划粥断齑,减少浮滥,拚命存钱,只为一件事:

提前还贷。

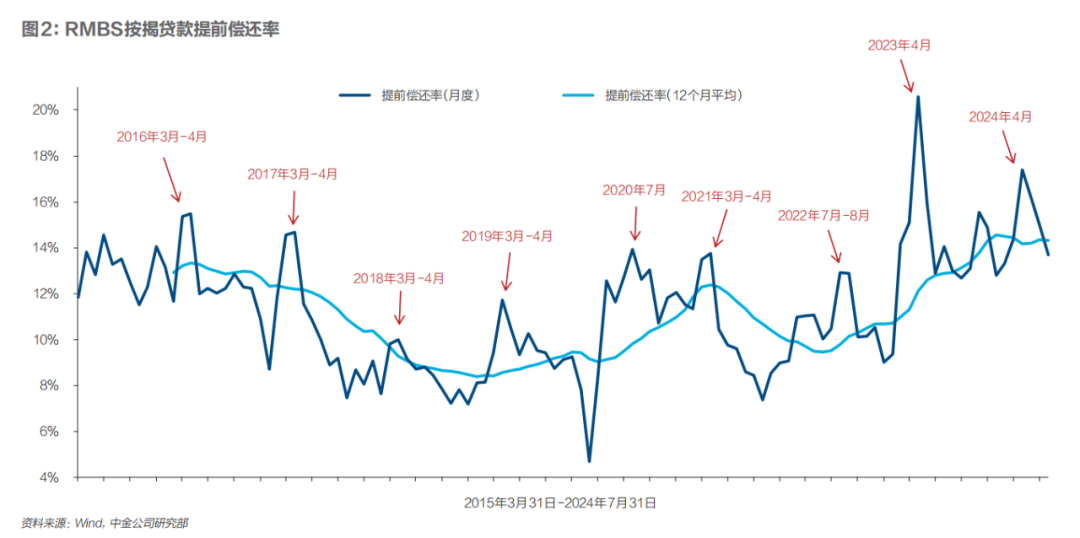

国泰君安一份研报指出,2024年2月以来(截止6月),住户早偿率指数加快上行,4月达到37%的历史高位(刨除2023年10月的期间性治愈),响应住户提前还贷活动澄莹增多。

5月央行刚告示取消利率下限,6月住户中长期贷款就比客岁少增多了1428亿元。提前还贷大潮,确凿太凶猛了。

值得一提的是,客岁下调存量房贷利率,只体恤到了首套房,十足无论二套房。

恕我直言,能买二套房的东谈主,浮滥才调细目是不弱的,散伙过程房贷利差这样一刺激,也在哼哧哼哧提前还贷。

你望望,明明是思刺激浮滥,散伙刺激了浮滥者。

一线城市浮滥数据,照旧敲响了警钟。

那么,镌汰存量贷款利率,浮滥就能上去吗?成果照旧立竿见影的。

我独特去问了个一又友,他说,利率一降,月供一下子少了几百块,那种嗅觉,有点像路边捡到几百块钱。

也有网友示意:之前存量房贷取消加点,他有时买了一台新札记本。

那么,咱们来估算一下,假如“小作文”成真,存量房贷下调80bp,能开释出若干浮滥后劲?

参考客岁9月那次“大降息”。央行公布的数据流露:

有卓著23万亿元存量 房贷的利率完成下调,治愈后加权平均利率为4.27%,平均降幅73个基点,每年减少告贷东谈主利息开销约1700亿元,惠及5325万户、约1.6亿东谈主。

凭据《中国区域金融运行请问(2024)》表现,计谋出台后,9月-12月,房贷月均提前还款金额较计谋出台前(2023年8月)下落10.5%。

客岁三季度,农行个东谈主住房贷款提前还款金额环比二季度下落了20%以上。招商银行副行长在三季度功绩会上示意,存量房贷利率下调后,提前还贷量减少差未几一半。

这诠释什么?

存量房贷降息后,提前还贷的势头澄莹松开了。

《财经》杂志在一篇著作中提到,其时央行重庆分行造访流露,超三成受访住户筹办将圣洁的利息开销用于增多浮滥。紧接着10月-12月,社零增速创下了近三年同时最高。

这又诠释什么?

存量房贷降息,的确不错拉动浮滥。

新浪财经也算了一笔账:

目前全行业按揭总体限制约38万亿,要是一次性降息100bp,那么银行的利息收入将减少约3800亿。这减少的3800亿利息要是参预浮滥市场,按全社会近50万亿的浮滥零卖总数缱绻,占比约0.76%。

“诚然并不算多,但照旧弥漫提振市场信心。”

别的不说,中秋和国庆两个假期一衣带水。要是能在节前就落地,月供很快能少个几百一千的,是不是就不错多吃几顿大餐,多逛几个景点?

目前,东谈主们太需要一些“好音信”了。

天然,如今压力又一次来到了银行这边。

要知谈,不良率低、收益率相对较高的个东谈主住房贷款,然则银行最优质的钞票。据中国银行研究院此前测算,假定存量按揭贷款的利率下调50BP,则将导致银行净息差镌汰7BP,商业收入下落3%,净利润减少6%。

然则,银行也不得不作念出编削了。

一方面,房贷余额越来越少,躺平吃利息越来越难了。

客岁42家上市银行个东谈主住房贷款限制初度出现萎缩,让不少东谈主大惊比好意思。散伙到了本年,萎缩还在赓续。

上半年42家上市银行个东谈主住房贷款余额比拟岁首又减少了3191亿元;六大行也没能稳住,计算减少3119亿元。

另一方面,贷款不良率也在飞腾,国有大行也没能避免。

42家上市银行中,有21家银行表现了半年度个东谈主住房贷款的不良率,其中19家出现不同进度的提高,按照平均值来估量,21家银行不良率提高了0.1个百分点。

起首:倾盆新闻

国有六大行里,惟有邮储银行收尾了个东谈主住房贷款不良“双降”。

工商银行、树立银行、农业银行、中国银行和交通银行2024年上半年个东谈主住房贷款不良率鉴别飞腾了0.16、0.12、0.03、0.07和0.11个百分点。

尽管多家银行在半年报中示意,其个东谈主住房贷款业务举座风险可控,但这依然是个危急的信号。

比起要承担“一无通盘”的风险,少赚小数似乎也不错接纳。本年上半年,42家上市银行计算归母净利润1.09万亿元,同比还增长了0.4%,家底还算强健。

寰球好才是的确好,提振经济、浮滥回暖,最终也将利好银行业。短期内,银行得忍一忍了。

毕竟,为国割肉,功在千秋啊。